Премаркет. Есть повод расслабиться

finbi 27-май, 05:02 Криптовалюта

Японский Nikkei (-0,6%)

Китайский Shanghai Composite (+0,2%)

Южнокорейский Kospi (-0,3%)

Гонконгский Hang Seng (+0,1%)

Австралийский ASX (+0,3%)

О главном

Поводом для нисходящего движения европейских рынков в четверг утром станут красные фьючерсы на американские индексы и отскок доллара США на глобальном валютном рынке. Инвесторы занимают выжидательную позицию в преддверие еженедельного среза статистики по безработице в Штатах.

От динамики рынка труда зависит монетарный курс Федрезерва: именно сокращения количественной программы ФРС так боятся игроки на повышение в рисковых инструментах, поскольку рост стоимости фондирования ударит по оценкам будущих прибылей корпораций.

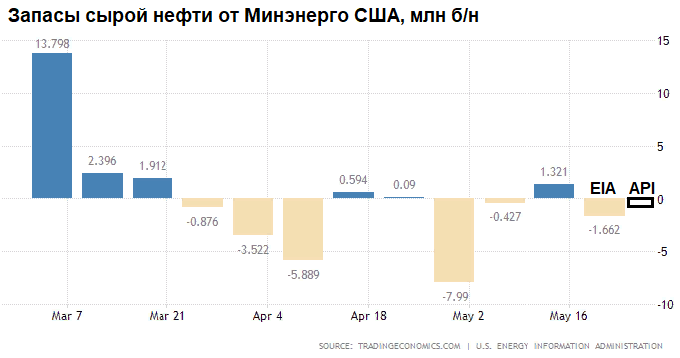

Не добавляет оптимизма и снижение утренних фьючерсов на нефть, хотя уровень цен товарного рынка остается весьма комфортным для экспортоориентированных экономик. Накануне контракты ожидаемо тестировали максимумы недели у $69 за баррель марки Brent на фоне низких запасов сырой нефти в США.

Азиатские рынки

Невнятная динамика рынков азиатского региона не обеспечит поддержки игрокам европейских биржевых площадок.

Китайский Shanghai Composite сегодня обновил трехмесячные максимумы, поднявшись к 3630 п. Потенциал для маневра вверх сохраняется вплоть до максимумов года, к 3700 п.

Прибыль китайских корпораций за первые 4 месяца 2021 г. удвоилась относительно аналогичного периода кризисного 2020 г. Тем не менее темп восстановление экономики закономерно замедляется (за первый квартал скачок достигал 140%).

Поддержку рынку КНР оказывает некоторое потепление в отношениях с США: проведены первые при нынешнем руководстве Белого дома телефонные переговоры торговых представителей двух стран; временно сняты американские ограничения с крупнейшей технологической компании Поднебесной —Xiaomi (бумаги продолжают подъем в область максимумов февраля).

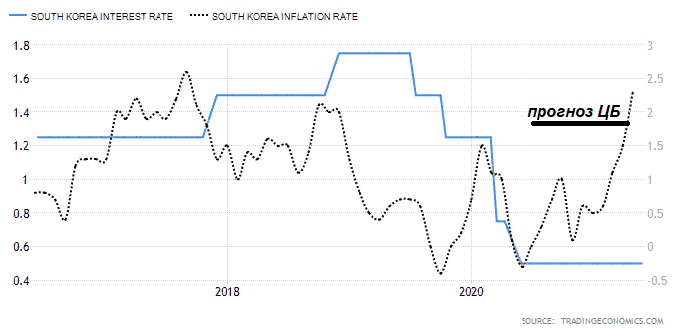

Южнокорейский Kospi, напротив, снижается в пределах полпроцента, невзирая на сохранение Банком Кореи ультрамягкой политики стимулирования. Регулятор оставил ставку фондирования неизменной в 0,5% годовых. А вот прогноз роста ВВП повышен с 3% до 4%. Омрачает инвесторов рост числа инфицированных.

Макромодели не предполагают изменение монетарного цикла страны вплоть до 2022 г., однако инфляция может взять свое — финансовые власти оценивают рост общего уровня цен на этот год в 1,8%, корректируя свой прогноз с 1,3%. Текущая инфляция пока выше годовых метрик.

Таким образом, разнонаправленная динамика азиатского региона сегодня не может рассматриваться в качестве движущей силы европейских рынков акций. Инвесторы в АТР отыгрывают внутристрановые факторы, а взоры трейдеров континентальной Европы будут устремлены к трендам американского рынка.

Американские площадки

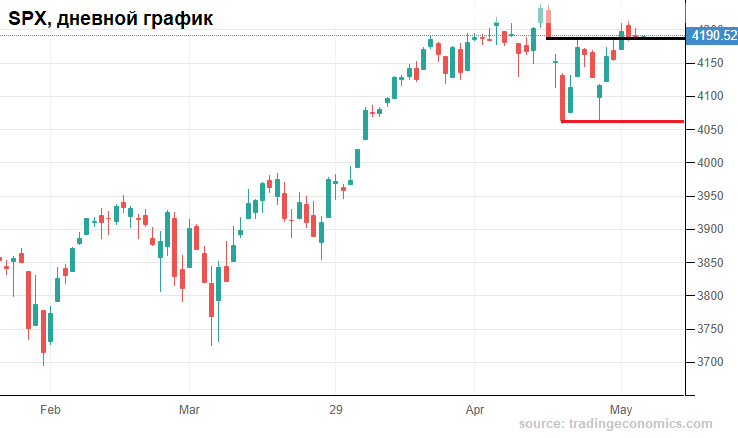

Индексы США вчера закрылись с символическим приростом. Тем не менее план-минимум быки выполнили — позиции с начала месяца восстановлены, и бенчмарки после существенной просадки середины месяца вернулись на исходные.

Сегодня участники рынка будут оценивать очередные данные по динамике числа нуждающихся в господдержке. По прошлым отчетам видно — рынок труда восстанавливается, что приводит к вопросу о целесообразности дальнейшего монетарно-фискального цикла ФРС. Непомерные расходы обеспечивают раздувание инфляции, что в конечном счете ляжет на потребителей.

Утренний фьючерс на S&P 500 незначительно снижается, курсируя под 4190 п., что предполагает некоторую слабость и европейских рынков на старте. Вечером стоит ожидать скачка волатильности мировых рынков. Тактически, перед разгрузкой перекупленности рисковых инструментов, индексы могут сходить чуть выше текущих значений.

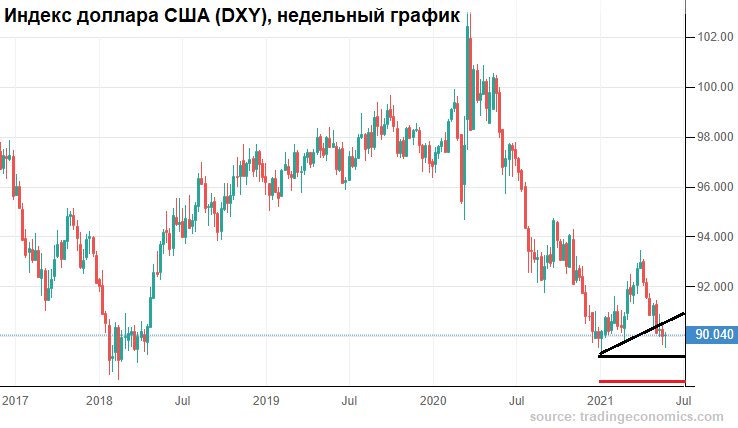

Не добавляет оптимизма утренним игрокам на повышение и фактор отскока американского доллара. Накануне индекс нацвалюты Штатов (DXY: 90 п.) падал к 89,5 п., немногим не дотянув до январских минимумов 2021 г. Тем не менее наблюдаемое движение рассматривается скорее в качестве технического отступления игроков на понижение доллара; риск дальнейшей девальвации на фоне околонулевых ставок и QE никуда не исчез.

Таким образом, инвесторы не торопятся форсировать события, дожидаясь статистики с рынка труда США. Игроки на понижение пока могут перевести дух, а поддержку локальному охлаждению сентимента окажет и откат фьючерсов на сырьевые активы.

Сырье

Цены на нефть корректируют вчерашний оптимизм, вызванный резким падением запасов сырья в США. Если Американский институт нефти (API) накануне утром отчитывался о незначительном снижении резервов сырой нефти, то вечерняя официальная статистика Минэнерго (EIA) показала выбытие недельных запасов почти на 1,7 млн баррелей. Консенсус сводился к падению показателя на 1 млн.

Вчерашние предположения о выходе фьючерсов на Brent к $69 полностью оправдались. При этом сегодня августовские контракты уже ослабляются к $68, что в общем-то не критично. Волатильность инструмента исторически высока, а игроки на повышение постараются удержать данный технически-важный уровень.

БКС Мир инвестиций

Публикация на тему Премаркет. Есть повод расслабиться собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи