Премаркет. Не более, чем отскок

finbi 18-фев, 05:33 Криптовалюта

Глобальные площадки вновь накрыла волна распродаж на фоне очередного всплеска агрессии на европейском геополитическом фронте. В США ожидаемо развивается нисходящий тренд рынка акций, где усиливающим фактором давления на бумаги выступает приближение отрыва ставки ФРС от нуля. Сегодня инвесторы постараются вздохнуть, но пауза на спуске индексов рассматривается лишь в качестве технического аспекта.

Тенденции биржевой пятницы и на что обратить внимание инвесторам сегодня — в обзоре.

США

Американские индексы планово продолжили погружение. Потери ведущих бенчмарков на закрытии четверга — 2–3%. Фактор распродаж — очередной виток конфронтации стран Запада с Россией на фоне дестабилизации на Украине.

А экономической силой слабости рисковых бумаг выступает неминуемое ужесточение центробанков на волне продолжительной инфляции. Ставки на рост стоимости фондирования однозначно говорят о приближении цикла нормализации ДКП.

В первую очередь под риском оказываются бумаги компаний роста, где ранее доминировали позитивные ожидания высоких темпов расширения бизнеса. Но в ситуации ухудшения кредитных условий хозяйствования, говорить о былой прыти акций не поворачивается язык. Отсюда и вчерашний трехпроцентный пролив бенчмарка ИТ-сектора Nasdaq.

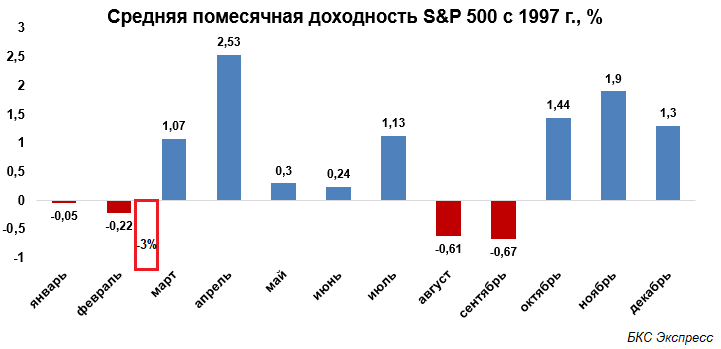

Если рассматривать историческую сезонность, то и ранее фондовый февраль смотрелся слабо. В этом году негативные тенденции усилились, и после разгромного января в -5% инвесторы Штатов за первую половину этого месяца получают еще -3%.

Техническая картина по индексу широкого рынка акций S&P 500 проявляется все четче — напор медведей усиливается строго в рамках наших прежних оценок. А утренний сильный отскок пятницы хоть и выглядит бодрящим для покупателей рисковых активов (производная на S&P 500 заскакивает за 4400 п.), но все же походит скорее на технический отскок на фоне локальной перепроданности инструментов.

Область спроса в S&P 500 на ближайший месяц по-прежнему пролегает у 4100–4000 п. Временной горизонт обусловлен проведением 16 марта заседания Комитета по открытым рынкам, где должна быть полностью завершена программа количественного смягчения Федрезерва и поднята ставка. А вот после события, по факту, и может произойти некоторое умиротворение.

Рынок Азии

Индексы АТР сегодня в основном красные, несмотря на ярко-зеленые фьючерсы США. Это объяснимо тем, что обвал в Штатах произошел уже после закрытия азиатской сессии четверга. В пятницу в АТР наблюдается всего лишь догоняющий эффект.

Поэтому слабость в Азии вряд ли окажет влияние на европейские бумаги, которые на открытии наверняка будут пользоваться спросом на фоне технического подъема после турбулентной недели.

Бумаги в фокусе

Walmart (+4%). Акции смотрелись значительно лучше рынка, просевшего более чем на 2%. Инвесторам понравились планы грядущего buyback минимум на $10 млрд. Сказался и позитивный отчет, где отражена суть контрцикличного сектора. На фоне разворота экономического цикла защитные отрасли выигрывают, поскольку спрос на товары первой необходимости неэластичен. Инерция акций может сохраниться и сегодня, а при развитии коррекции широкого рынка (базовый сценарий), инвесторы могут рассматривать бумагу в качестве убежища.

Cisco (+2,7%). Бумаги также диссонировали на фоне общерыночных распродаж. Квартальные результаты превзошли оценки экспертов. Программа обратного выкупа акций увеличена на $15 млрд. Компания проявляет активность в секторе M&A. Долгосрочный потенциал стоимости сохраняется, но на текущих уровнях цен акций взгляд уже нейтральный.

Shopify (-11,6%). За 3 месяца акция рухнула на 63%. Обвальное падение бумаг маркетплейса вызвано переоценкой компании на фоне прохождения острой фазы пандемии. Поскольку граждане и компании адаптировались к ограничениям, оценки доходов будущих периодов корпорации и понижены. Учитывая масштаб падения и рекордные объемы торгов, паника близка к завершению, но до технической стабилизации пространство для маневра вниз сохраняется.

Что ждать сегодня

Инвесторы будут оценивать статистику по инфляции и потребительской уверенности в Азии и Европе. От динамики показателей зависит ретивость центробанков в вопросе монетарного стимулирования. Пока инертность ЕЦБ и Банка Японии обеспечивала явное преимущество доллара США, поскольку вызывающая мягкость регуляторов приводила к масштабной девальвации евро и йены.

В США выйдут сводки буровой активности от Baker Hughes. Ранее восстановление числа установок не обеспечивало соответствующий рост запасов и тренд на выбытие резервов сырой нефти наблюдался 8 недель подряд, поскольку сохранялся внутренний дефицит энергоносителей.

Сырье

За эту неделю сырьевые контракты испытали сильное волнение на фоне геополитического умиротворения в начале периода и очередной волны эскалации европейского конфликта под занавес. Риск-премия во фьючерсах то сужается, то расширяется, реагируя на вероятность ограничения поставок энергоносителей.

Опасения, скорее всего раздутые, но страх нефтетрейдеров приводит к всплеску волатильности инструментов. В пятницу Brent у $92,5 за баррель после $97 в понедельник, а за тыс. кубов европейского газа предлагают немногим более $850 после $1000 от 11 февраля.

Обращает на себя внимание рынок золота. Котировки в моменте залетали за планку $1900 на фоне активизации защитной функции драгметалла в ситуации повышенной неопределенности. Для золота неминуемое начало цикла монетарного ужесточения ФРС нивелирует эффект высокой и продолжительной инфляции, поэтому рассматриваем взлет унции исключительно за счет повышения накала страстей на внешнеполитическом контуре.

Технически в активе состоялся выход вверх. Сопротивление — $1910, поддержка расположена в области $1870. На откате базового металла локальная слабость в золотодобытчиках может рассматриваться как инвестиционная возможность.

Цифры

По состоянию на закрытие рынков:

Индекс S&P 500 4380 п. (-2,1%)

Nasdaq 13718 (-2,9%)

Shanghai Composite 3480 (+0,3%)

Нефть Brent 92,9 (-2,0%)

Последний день для покупки акций под дивиденды

Snap-on — $1,42. Дивидендная доходность 0,67% по цене закрытия.

Loews — $0,06. Дивидендная доходность 0,1%.

Sonoco Products — $0,45. Дивидендная доходность 0,8%.

Amcor — $0,12. Дивидендная доходность 0,99%.

Какие компании отчитываются 18 февраля

Draftkings Inc: до открытия, прогноз EPS — -$0,78

Deere&Co: до открытия, прогноз EPS — $2,23.

Узнайте больше

Какие американские акции сейчас шортят сильнее всего

Коллега Баффета — о том, что губит демократию

Какие риски несут акции техногиганта AMD

БКС Мир инвестиций

Публикация на тему Премаркет. Не более, чем отскок собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи