Премаркет. Риски декабря

finbi 02-дек, 05:38 Криптовалюта

Японский Nikkei (-0,4%)

Китайский Shanghai Composite (-0,1%)

Южнокорейский Kospi (+1,1%)

Гонконгский Hang Seng (+0,1%)

Австралийский ASX (-0,1%)

О главном

Утренний оптимизм среды рассматривался вчера в качестве технической коррекции после падения американских индексов на фоне рисков монетарного ужесточения и обвала нефтегазовых фьючеров на волне мутации вируса. На закрытии дня от прыти быков не осталось и следа — нефть и индексы Штатов рухнули.

Сегодня наблюдается очередной отскок, который вновь не вызывает доверия. Многолетняя статистика движения рынков в ноябре ухудшилась, риски прошлого месяца могут перекинуться и на декабрь, а значит предновогоднее ралли по-прежнему остается под вопросом.

В фокусе инвесторов — высоковероятное ускорение сжатия ликвидности глобальных центробанков. Очевидно, регуляторы не смогли совладать с бушующей инфляцией. Стимулирующий цикл последних полутора лет развернулся.

Нефтяные контракты накануне растеряли 7%-ый отскок вверх от многомесячных минимумов. Нефтебыки пытаются удержать планку на $68 за баррель марки Brent, ограничивающую фьючерсы от дальнейшего сваливания. Нефтетрейдеры ждут вердикт ОПЕК+ по квотам.

Азиатские рынки

Невнятная динамика индексов Азиатско-Тихоокеанского региона отражает объективные общерыночные риски.

Японский Nikkei теряет около полпроцента на фоне опасений вокруг нового штамма Омикрон и сигналов ФРС США об ускоренном сворачивании количественной программы. Траектория движения индекса акций Nikkei по-прежнему нисходящая.

Экспортеров страны напрягает и укрепление йены, стартовавшее от 4-летних минимумов, на волне поиска инвесторами защитных инструментов. Пара USD/JPY после ноябрьских 115 падает на 113, отражая общемировые рыночные риски.

Среднесрочные оценки сводятся к дальнейшей коррекции бумаг на волне падения прибыльности финансовых корпораций из-за отрицательной ставки фондирования ЦБ Японии. При этом риторика регулятора изменилась: если ранее вопрос продолжения монетарного смягчения не ставился, то сейчас ЦБ тщательно взвешивает положительные и побочные эффекты от мягкой ДКП.

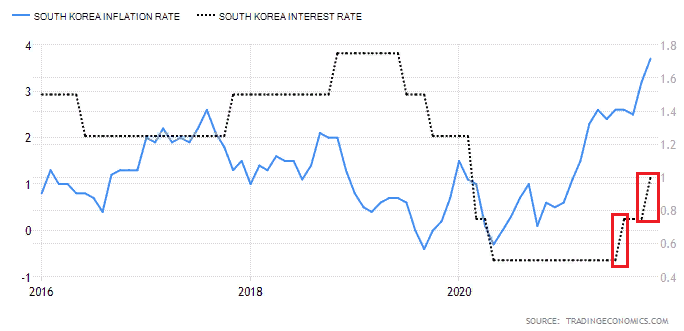

Южнокорейский Kospi сегодня разительно отличается от коллег по азиатскому региону, прибавляя более процента. Однако это лишь отскок после достижения намедни индексом акций годовых минимумов. Падение с пиков года по итогам ноября составило почти 15%.

Инфляция в стране бьет 10-летние рекорды (+3,7%), но ЦБ не дремлет. Регулятор Южной Кореи первым среди развитых экономик приступил к монетарному ужесточению, уже дважды за последние 3 месяца подняв ключевую ставку к 1% годовых.

Таким образом, тема монетарного ужесточения выходит на первый план. Все большее число центробанков задумывается над сворачиванием трат, столь необходимых в период кризиса 2020 г., но сейчас уже подпитывающих рекордную внутристрановую, да и общемировую инфляцию.Вряд ли европейским быкам стоит опираться на фактор АТР. Некоторая поддержка исходит от все еще зеленых американских фьючерсов и товарных контрактов, но утренняя устойчивость бенчмарков остается под большим вопросом.

Американские площадки

Обстановка на рынке акций США ухудшается. Фундаментальные вводные встают на позиции игроков на понижение, а техническая картина в индексах говорит о высоких рисках продолжения нисходящего движения.

Финансовое руководство страны еще раз обозначило риски продолжительного инфляционного давления. ФРС недвусмысленно дает понять — программ количественного смягчения требует корректировки, причем в сторону ускоренного сжатия ликвидности. 15 декабря существует большая вероятность, что ежемесячный лимит сокращения QE будет повышен, может быть и в 2 раза, до $30 млрд.

Это говорит о том, что и ставка фондирования Федрезерва будет поднята с опережением — в I полугодии 2022 г. Прежние оценки разворота монетарных циклов на фоне рекордного ценового давления в экономиках центробанков подтверждаются.

Накануне отскок фондовых индексов завершился сильным падением. Амплитуда колебаний составила почти 3%, а бенчмарки акций обнулили весь рост ноября. Индекс широкого рынка акций S&P 500 пролетел сентябрьскую поддержку в области 4550 п., закрытие среды состоялось вблизи 4500 п., что повышает риски захода в диапазон 4300-4400 п. Область спроса соответствует и границам риска по модели VAR 95–99%.

В утренние часы четверга наблюдается попытка отскока — фьючерс на S&P прибавляет чуть более полпроцента (4530 п.). Это незначительное утешение для европейских игроков на повышение.

«Индикаторов страха» VIX еще в конце ноября намекал на возросшую коронавирусную неопределенность. Планка 20 п. была превышена, что говорило о рисках коррекции американских бумаг. Вчера индекс волатильности поднялся над 30 п. — область неприятия риска. По сути, за неделю VIX удвоился.

Таким образом, вчерашний утренний отскок американских фьючерсов рассматривался в качестве технического аспекта снятия перепроданности биржевых инструментов. В основную сессию рынок умудрился переписать минимумы месяца, укрепив позиции медведей.Относительная устойчивость российского рынка к общемировой турбулентности объясняется ранее накопленным геополитическим дисконтом. Поскольку страны готовятся к саммиту РФ-США, риск-премия активов и снижается. Однако вряд ли можно говорить об оторванности отечественного рынка от глобальных тенденций движения рискового капитала.

Сырье

Цены на нефть вчера приближались к $73 после тотального обвала до осенних минимумов, под $68 за баррель марки Brent. Однако удержать подъем не удалось. Фьючерсы вновь скатились к $68.

К открытию европейской сессии февральские контракты пытаются организовать очередной отскок, прибавляя около полпроцента ($69,3). По меркам расширенной волатильности биржевых контрактов данное отклонение несущественное.

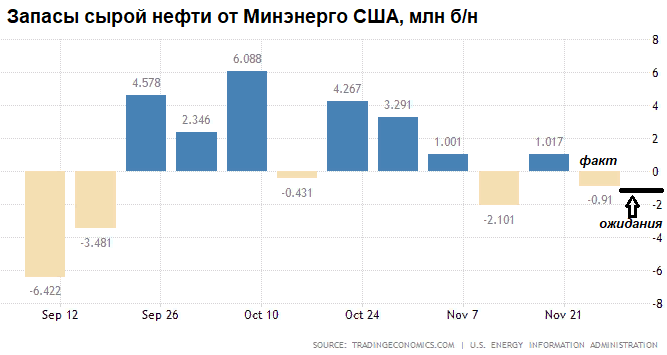

Вышедшие накануне данные по запасам сырья в США от Минэнерго страны были восприняты негативно. Запасы сырой нефти снизились меньше ожиданий, резервы бензина и дистиллятов резко взлетели. Добыча нефти вернулась к уровням I половины 2020 г.

Внимание нефтетрейдеров устремлено к заседанию ОПЕК+, где ожидается решение по квотам. На фоне рисков пандемии и обвального падения котировок нефти, участники рынка не исключают паузу в наращении добычи членами альянса. Однако видится — картель не пойдет на попятные.

Техническая картина осторожная. Цена достигла важного, многократно подтвержденного, уровня спроса на $68. Быки пытаются оказать сопротивление. Тем не менее при сдаче планки, возникнет риск временного похода Brent на $64.

БКС Мир инвестиций

Публикация на тему Премаркет. Риски декабря собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи