Премаркет. Медведи остались ни с чем

finbi 12-авг, 05:47 Криптовалюта

Японский Nikkei (-0,1%)

Китайский Shanghai Composite (-0,1%)

Южнокорейский Kospi (-0,4%)

Гонконгский Hang Seng (-0,4%)

Австралийский ASX (-0,1%)

О главном

Инфляция в США замедлилась, выбив очередной козырь у игроков на понижение в рисковых активах. Фондовые медведи рассчитывали на сохранение ценового давления в экономике Штатов, что могло бы повысить вероятность более раннего завершения монетарного стимулирования ФРС.

На фоне затухания инфляции американские индексы акций в очередной раз обновили исторические пики, а индикаторы риска — доллар США и доходности госбондов — откатились от максимумов месяца.

Игроки на повышение товарного рынка также пытаются показать характер. Волатильная среда, тем не менее, завершилась в плюсе по Brent. Технически закрепление выше $71 за баррель может привести к дальнейшему отскоку фьючерсных контрактов, а фундаментальный повод найдется.

Азиатские рынки

Инвесторы АТР не разделяют бурный оптимизм заокеанских коллег. Нейтральный сентимент в Азии перекинется и на европейские площадки.

Китайский Shanghai Composite курсирует в отрицательной плоскости, но выше водораздела в 3500 п. Рынок акций Поднебесной стабилизируется после рекордного скачка волатильности конца июля. Фактор поддержки биржевых покупателей — НБК, обеспечивающий ликвидность финансовой системе экономики.

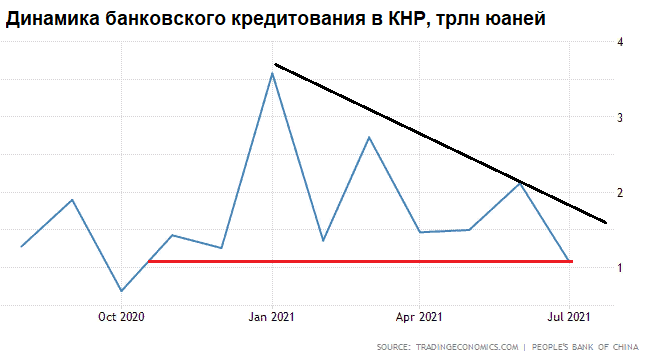

Тем не менее затухание деловой активности в КНР очевидно: темп роста как коммерческого кредитования со стороны банков, так и социального финансирования, замедлился до значений осени прошлого года. А возводимые барьеры Китая на пути пандемии вскоре отразятся на динамике сектора услуг: вероятно значительное замедление в туристическом кластере.

Японский Nikkei также безынициативен. Вялая динамика индекса обусловлена двумя факторами: с одной стороны, от дальнейших распродаж японский рынок удерживает ралли фондового рынка США, а с другой — ценовое давление внутри страны не стихает. Инфляция цен производителей ускоряется и бьет 13-летние рекорды на фоне общемирового ралли сырьевого рынка и сбоя поставок промышленных товаров и комплектующих.

Таким образом, на рынках Азии сегодня не замечено высокой активности покупателей рисковых инструментов, но и европейские игроки на понижение не могут заручиться поддержкой фактора АТР. Стабилизирует фондовые площадки непрекращающееся ралли американского рынка акций.

Американские площадки

Индексы Штатов вновь на максимумах. Вчера у игроков на понижение был шанс взбодриться, но фактор замедлившейся инфляции отказал медведям. В итоге индексы переписали исторические вершины, а индикатор широкого рынка акций S&P 500 вышел к 4450 п.

В утренние часы одноименный фьючерс курсирует на 4440 п., опять отказывая продавцам в поддержке.

А вот поддержка для покупателей пришла от данных по инфляции за июль. Потребительские цены сохранились на уровне июня в 5,4%. Несмотря на то, что показатель остается на 13-летних максимумах, помесячная пониженная динамика инфляции поддерживает оценки ряда членов ФРС во временном характере скачка цен. Тем самым, регулятор вновь может заручиться ценовым аргументом, чтобы повременить со сворачиванием программ стимулирования.

Вчера казалось, что доллар США уже не остановится в движении к максимумам года, у 93,5 п., но, ожидания скорейшей паузы монетарно-фискального цикла вновь померкли, и наблюдался откат DXY от 93,2 п. к 92,8 п. К продавцам доллара присоединились покупатели госдолга, откинув доходности 10-летних бумаг от максимумов месяца к 1,3%.

Фактор доллара оказал незаменимую поддержку товарному рынку и игрокам на укрепление валют развивающихся экономик. Тем не менее среднесрочные оценки все же находятся на стороне защитного доллара, поскольку риски перегретых рынков рискового капитала никуда не ушли.

Таким образом, вчера продавцы так и остались ни с чем, а достижение индексом широкого рынка акций S&P 500 области 4450 п. может пока лишь замедлить, но не развернуть глобальный тренд. Впереди еще есть круглая отметка в 4500 п. Говорить об активизации медведей можно будет после возврата под 4430 п. Обнажит же риски глубокой коррекции сдача 4370 п.

Сырье

Цены на нефть испытали вчера волну эмоций. Турбулентность во фьючерсных контрактах сохраняется. Область $71 была подтверждена в качестве сопротивления, а фактором атаки продавцов стали сигналы Белого Дома о целесообразности дальнейшего расширения квот добычи альянса ОПЕК+. В моменте Brent падал на 3%, к $69, но закрытие было выкуплено.

В утренние часы октябрьские контракты курсируют у $71,5. Если быкам удастся отстоять уровень в $71, возникнут временные риски дальнейшего подъема в направлении $75. Тем не менее в рамках сценария среднесрочного охлаждения commodities, вероятный подъем цен энергоносителей видится малозначимым.

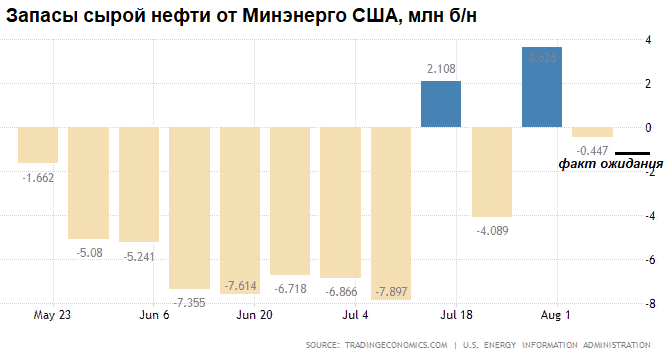

Вышедшие данные по запасам сырой нефти от Минэнерго США хоть и не показали прироста, как это было 4 августа, но все же отразили снижение показателя куда меньше, чем предполагал консенсус. Резервы сырой нефти за неделю сократились почти на 450 тыс. баррелей, а оценки сводились к выбытию 1,3 млн.

БКС Мир инвестиций

Публикация на тему Премаркет. Медведи остались ни с чем собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи