Премаркет. Корректируя излишний оптимизм

finbi 03-мар, 04:18 Криптовалюта

Японский Nikkei (-1%) Китайский Shanghai Composite (-1,6%) Южнокорейский Kospi (+0,5%) Гонконгский Hang Seng (-1,8%) Австралийский ASX (-0,4%)

О главном

Отскок, наблюдаемый накануне после волны распродаж конца прошлой недели, понизил градус беспокойства по поводу роста доходностей облигаций, но не снял неопределенности масштабов инфляционного давления в национальных экономиках.

Очевидно, вчера инвесторы были излишне оптимистичны. Сегодня наблюдается закономерный откат фьючерсов США, индексов Азии и котировок энергоносителей. Сентимент перед открытием европейских площадок — подавленный.

Нефтяные контракты завершили отскок понедельника к $65,5 резким падением Brent. Локальная поддержка на уровне $64 не устояла, фьючерсы направились к $62,5 за баррель. Учитывая высокую историческую волатильность инструмента, сохраняющуюся перекупленность актива и неопределенность результатов встречи ОПЕК+ 3–4 марта, нельзя исключать дальнейшего падения цен энергоносителей.

Азиатские рынки

Падение бенчмарков Азиатско-Тихоокеанского региона сигнализирует и о грядущей слабости индексов Европы на открытии рынков во вторник.

Китайские площадки вчера не разделяли оптимизм заокеанских коллег, а сегодня и вовсе погрузились в уныние. Падение индекса акций Shanghai Composite превышает 1,5%. Однако трендовая линия пока защищает фондовый рынок от дальнейшего пролива.

Давление на инвесторов Поднебесной оказывают очередные инициативы комиссии по нацбезопасности США, имеющие цель ограничить высокотехнологичный сектор КНР.

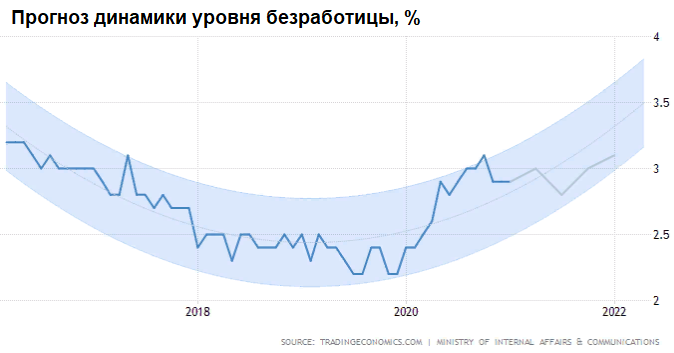

Японский Nikkei понижается в районе процента. Фактор устойчивости рынка труда страны не оказывает сегодня существенной поддержки. Уровень безработицы остается самым низким с июля 2020 г. на фоне расширения стимулирующей функции государства. Тем не менее «дороговизна» рынка по показателю капитализация/ВВП сохраняется.

Южнокорейский Kospi контрастирует в регионе. Индекс акций с утра прибавлял около 2% из-за догоняющего характера роста площадок АТР на фоне вчерашнего национального выходного дня, но уже растерял темп (+0,5%).

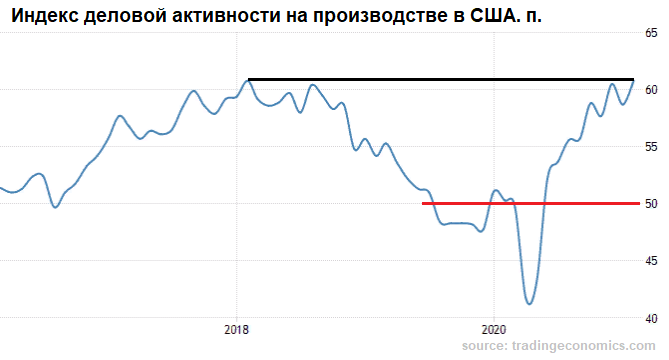

Локальную поддержку инвесторам оказывают макроданные: индекс деловой активности на производстве PMI взлетел выше 55 п., что не отмечалось с далекого 2010 г. Пограничный уровень — 50 п. Разумеется, сказался эффект отложенного спроса и низкой базы, в дальнейшем высока вероятность коррекции индикатора.

Таким образом, динамика индексов азиатского региона не располагает к оптимизму участников европейской сессии: вчерашние опасения в устойчивости подъема цен оправдались. Коррекция акций закономерна на фоне стагнации сырьевого рынка и слабости американских фьючерсов.

Американские площадки

Вчера торги на рынках США завершились резким подъемом котировок. Импульс роста обеспечило согласование Палатой представителей законопроекта о выделении почти $2 трлн на борьбу с последствиями пандемии частному и корпоративному секторам экономики.

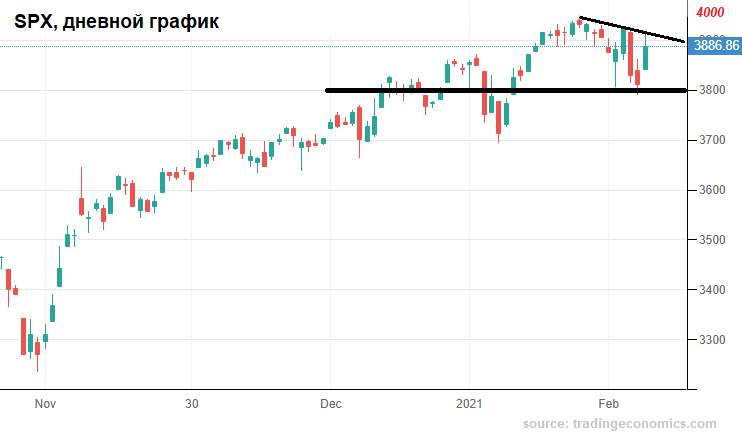

В итоге индекс широкого рынка акций S&P 500 прибавил около 2,5%, а дневной прирост бенчмарка стал рекордным с июня прошлого года. Водораздел в 3800 п. пока остается за фондовыми быками и купирует попытки медведей развить внятную коррекцию цен рисковых инструментов.

Однако утренние фьючерсы вторника указывают на коррекционный откат S&P в 0,5%. Торги проходят у 3880 п., не обеспечивая тем самым позитив для старта европейских площадок.

Накануне положительный настрой рынка акций создавался и откатом доходностей гособлигаций от годового максимума в 1,6%, к 1,4% годовых, что расценивается инвесторами как снижение рисков дисконтирования будущих потоков корпораций.

С фронта макроэкономических показателей также поступили обнадеживающие сводки. Так, индекс деловой активности на производстве PMI подскочил к максимумам февраля 2018 г., до 60,8 п., против консенсуса роста до 58,8 п. Индикатор сентимента менеджеров по закупкам отражает оптимистичные перспективы восстановления предпринимательской активности.

Таким образом, фондовые быки отвели рынок от края на 3800 п. по S&P 500. Однако для дальнейшего развития импульса нужны веские аргументы. Скорость и масштаб вчерашнего подъема говорит, скорее, о эмоциональном характере торгов. Сегодня рынок выпускает пар.

Март — исторически самый опасный месяц для фондового рынка России с точки зрения волатильности. Не последнюю роль оказывает и геополитический фактор, время от времени проявляющий свой характер именно в первый месяц весны. Сегодня отечественным финансовым активам предстоит тестирование на прочность, учитывая поступающие санкционные сигналы и коррекцию нефтяных фьючерсов.

Сырье

Цены на нефть находятся под давлением. Накануне отмечались риски повторного захода в область поддержки у $64 по Brent на фоне скоротечного оптимизма к $65,5. Торги вторника проходят уже под $63 за баррель, майские фьючерсы падают в районе 1,5%.

Перекупленность контрактов реализуется в технической коррекции. Фундаментальной подоплекой спуска цен служит и неопределенность грядущей встречи ОПЕК+ по вопросам расширения предложения сырья на рынок энергоносителей. Вердикт экспортеров ожидается 4 марта.

С технической точки зрения волатильность инструмента не исключает более глубокого погружения даже в рамках глобального восходящего тренда, а именно под $60 за баррель Brent. Сломать краткосрочный негативный сентимент способен перенос сроков по наращиванию объемов сырья членами картеля. Внимательно следим и за динамикой запасов энергоносителей в Штатах — предварительные оценки API ожидаются поздно ночью.

Золото (спот, $1715) обновляет 9-месячные минимумы, движимое инфляционным скачком, отскоком американской валюты (DXY: 91,2 п.), прогрессом мировой фарминдустрии в борьбе с пандемией. Многократно отмечалась фундаментальная необоснованность хода выше $2000, спекулятивная составляющая сходит на нет.

Технически значения ниже $1700 за унцию выступают опорой в рамках июньской поддержки 2020 г. Там и возможна консолидация с попыткой отскока. Скептический среднесрочный взгляд на актив сохраняется.

БКС Мир инвестиций

Публикация на тему Премаркет. Корректируя излишний оптимизм собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи