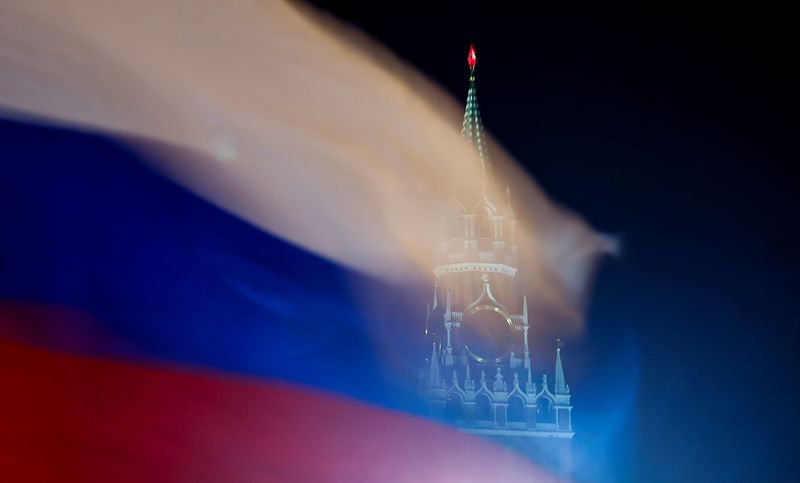

Россия разместила евробонды на 2 млрд евро, вышла на международный долговой рынок впервые в 20г

13-ноя, 00:00 Валютный рынок

МОСКВА (Рейтер) - Россия разместила два транша еврооблигаций на общую сумму 2 миллиарда евро, сообщил в четверг Минфин РФ.

Объем размещения 7-летних евробондов составил 750 миллионов евро, 12-летних - 1,25 миллиарда евро. Финальная доходность для первых бумаг составила 1,125%, с более длинной дюрацией - 1,85%.

Сделка стала крупнейшей для Минфина России по единовременному привлечению средств в европейской валюте, сообщил министр финансов РФ Антон Силуанов.

Совокупный спрос составил около 2,8 миллиарда евро, более 60% удовлетворенных заявок пришлось на иностранных инвесторов.

"Существенная "переподписка" свидетельствует о сохранении устойчивого спроса иностранных инвесторов на российские долговые инструменты и способности России осуществлять заимствования в иностранной валюте на длительные сроки по приемлемым рыночным уровням", - сообщил Силуанов.

"Кроме того, формирование кривой доходности суверенных еврооблигаций России, номинированных в евро, способствует созданию более благоприятных условий для осуществления заимствований в данной валюте российскими корпоративными эмитентами".

Введенные летом 2019 года санкции США лишили Россию возможности предлагать рынку долговые бумаги в долларах.

"Данная сделка стала дебютной после введенных властями США в августе 2019 года ограничений на участие американских инвесторов в первичном размещении российских суверенных еврооблигаций. В связи с чем сделка осуществлена без участия американских инвесторов и американской финансовой инфраструктуры", - сказал Силуанов.

Россия впервые в этом году вышла на мировой долговой рынок с двумя траншами евробондов в попытке обеспечить дополнительное финансирование для ослабленной пандемией COVID-19 и падением цен на нефть казны.

Организаторами выпуска стали ВТБ Капитал, Сбербанк (MCX:SBER) CIB и Газпромбанк.

"Несмотря на рекордно низкие ставки купона и сложную геополитическую обстановку кредитная история, политика министерства финансов по управлению долгом и успешное макроэкономическое упpавление в условиях пандемии оказались привлекательными для иностранных инвесторов, главным образом из европейских стран, а также Азии и Ближнего Востока", - сообщил первый вице-президент Газпромбанка Денис Шулаков.

В 2019 году Россия дважды выходила на международный долговой рынок - в марте и июне, разместив в общей сложности евробонды на $5,5 миллиарда и 750 миллионов евро.

(Дарья Корсунская, Оксана Кобзева, Елена Фабричная, Татьяна Воронова. Текст Марины Бобровой)

Публикация на тему Россия разместила евробонды на 2 млрд евро, вышла на международный долговой рынок впервые в 20г собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи