Акции стоимости vs инфляция. Просто о главном

finbi 15-мар, 08:05 Криптовалюта

Инфляция в США в феврале достигла максимума за последние 40 лет — 7,9%. Аналитики допускают, что рост потребительских цен может продолжиться. Инвесторы задаются вопросом: как сохранить и приумножить капитал? С этой задачей могут справиться акции стоимости.

Что такое value stock

Акции стоимости (value stock) — это бумаги компаний, имеющих устойчивый и стабильный бизнес, в котором они работают уже длительное время. На практике они чаще торгуются ниже своей справедливой стоимости по разным методикам оценки.

Их выручка зачастую растет медленно, но компании могут позволить себе выплачивать хорошие дивиденды и проводить программу обратного выкупа акций. Такие акции часто выбирают консервативные инвесторы, так как бизнес понятен и более предсказуем, в отличие от акций роста.

Принято считать, что акции стоимости имеют низкий уровень риска и волатильности. Среди них есть множество циклических компаний: например, тех, кто продает сырье, материалы или металлы.

Их движение легче анализировать. Предположим, что стоимость стали увеличивается — тогда растут акции сталелитейных компаний, и наоборот.

Отличие от акций роста

Важной отличительной чертой акций роста и стоимости является то, что быстрорастущие акции реинвестируют полученную прибыль в развитие, поэтому у них нет высоких дивидендов или обратного выкупа акций. Компании роста нацелены на развитие и масштабирование бизнеса, из-за чего их акции стремительно растут. В свою очередь, это приводит к завышенной оценке и ожиданиям. А если такая компания не оправдывает ожиданий, то ее акции так же быстро падают.

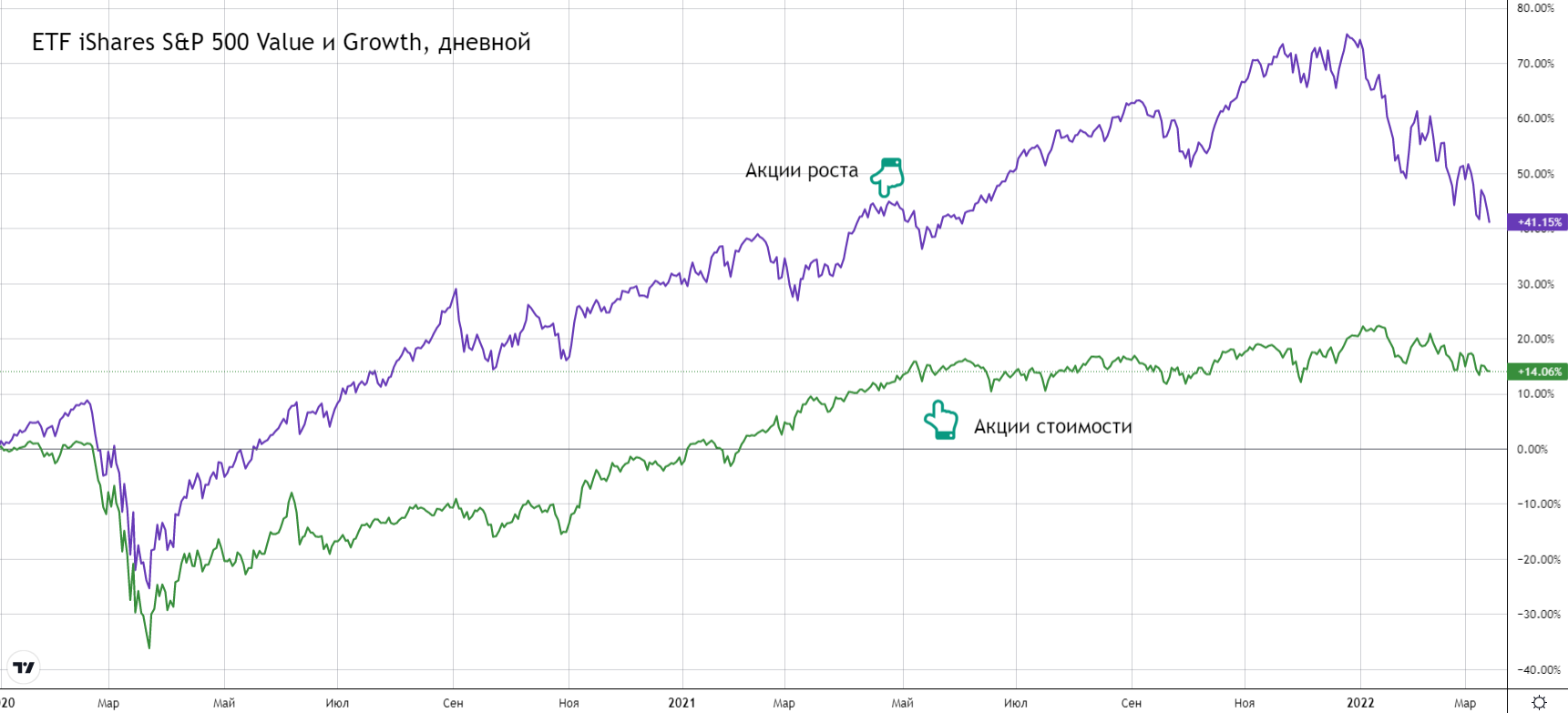

Может показаться, что, взяв на себя риск акций роста, можно заработать больше, чем в акциях стоимости. Для наглядности можно сравнить динамику двух ETF iShares S&P 500 из акций роста (IVW) и стоимости (IVE). ETF из акций роста с 2020 г. значительно обошел по росту ETF из акций стоимости.

Теперь посмотрим на их структуру. По состоянию на 11 марта 2022 г. в составе IVW 243 компонента, а у IVE — 453. Большая часть Крупнейшая доля IVW состоит из технологических компаний. В составе те акции, которые были популярны у инвестора последние 2 года и росли значительными темпами. Среди них: Apple, Microsoft, Google, Amazon, Tesla, NVIDIA, Meta, AMD, Netflix, Nike, PayPal и другие компании.

В составе ETF IVE находится больше компаний из сектора промышленности, финансов и здравоохранения — устойчивые и крупные компании.

Почему стоит обратить внимание на акции стоимости

Рынок цикличен, за ростом обязательно последует снижение. Золотое время для акций роста заканчивается: в США растет инфляция и доходность гособлигаций, ФРС будет поднимать ключевую ставку и заканчивать программу QE. В теории это негативно для рынка акций, а для акций роста давление может быть еще больше.

В период высокой инфляции акции из индекса Russell 1000 Value (акции стоимости) начинают дорожать. В период с 2000 по 2010 гг. именно такая ситуация и наблюдалась. Смена цикла начала происходить в 2015 г., когда акции роста смогли начать обгонять акции стоимости на фоне низкой инфляции, не поднимающейся выше 3%. Тренд продолжился после 2020 г.

Сейчас, когда инфляция растет, акции стоимости могут вновь выйти в лидеры, как это было в 2000-е. Причем в истории это не единственный пример, до 2000 г. схожие ситуации тоже проявлялись, например, в период 1975–1988 гг., когда акции роста почти в 3 раза обогнали динамику акций стоимости.

Почему акции стоимости могут выигрывать? Во-первых, многие компании являются производителями и могут перенести инфляцию на стоимость своих продуктов. Во-вторых, это устоявшийся бизнес, понятный инвесторам, да еще и с хорошими дивидендами. Акции роста выплатами инвесторам похвастаться зачастую не могут, а их высокая оценка дает понять, что рост не может длиться вечно, поэтому наступает распродажа.

В то же время, оценка акции стоимости часто оказывается ниже справедливой, и интерес к ним повышается. А там, где спрос — там и рост акций.

Какие акции могут быть интересны и почему

• Disney. Крупнейшая медиа-компания в мире, владеющая парками развлечений, телеканалами, стриминговым сервисом и киностудиями. Один из основных сегментов — тематические парки, пострадал от пандемии, именно его восстановление может улучшить финансовые показатели. Дополнительным драйвером выступает собственный стриминг с популярными франшизами, не уступающие лидеру отрасли — Netflix.

Направление кино тоже пострадало и сейчас активно восстанавливается и собирает кассу на новых фильмах. Стриминговый сервис Disney+ повышает плату и осваивает новые рынки, что позволит сегменту выйти на прибыльность.

• General Motors. Один из крупнейших автопроизводителей с такими брендами, как Buick, Cadillac, Chevrolet и GMC. Автомобильная промышленность пострадала от пандемии, но сейчас стремится к восстановлению. Более того, GM вышел на рынок электромобилей и развивает этот сегмент, а именно: создает широкий модельный ряд, включая коммерческие фургоны, работает над собственной платформой и батареями.

• Merck. Биофармацевтическая компания, производит широкий ассортимент лекарств и сохраняет лидерство на рынке. Merck сосредоточена на трех основных направлениях — онкология, вакцины и лекарства для животных.

Онкологический препарат Keytruda и вакцина Gardasil могут стать флагманами роста выручки компании в будущем.

• 3M. Химическая корпорация, работающая в области промышленности, здравоохранения, потребительских товаров и электроники. Она производит более 60 тыс. наименований товаров и продает их почти по всему миру.

У компании привлекательная дивидендная доходность, она активно проводит поглощение других компаний и работает на перспективном рынке — электрификация автомобилей.

• Nike. Один из мировых брендов спортивной одежды. Компания способна сохранить лидерство на рынке и продолжить наращивать онлайн-продажи. Nike также продолжает увеличивать продажи за счет растущего тренда здорового образа жизни. Еще компания будет работать в метавселенной: был запущен проект Nikeland — виртуальный мир, где можно одеть своего аватара и развлечься.

Главное

• Акции стоимости могут обгонять акции роста в период высокой инфляции за счет большей привлекательности из-за низкой оценки и понятности бизнеса.

• Многие из компаний стоимости платят неплохие дивиденды, чего не могут дать акции роста. Во время высокой инфляции это важный показатель привлекательности компании.

• Приведенные примеры акций стоимости не ограничиваются лишь описанными выше. Инвесторам для составления своего портфеля следует обратить внимание на: фундаментальную оценку, дивидендную доходность, объемы обратного выкупа акций, перспективы и драйверы для развития.

БКС Мир инвестиций

Публикация на тему Акции стоимости vs инфляция. Просто о главном собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи