Лучшие и худшие IPO последних месяцев

finbi 03-июл, 02:06 Криптовалюта

За первые полгода на биржах США разместилось больше компаний, чем за весь предыдущий. В России основной поток IPO ожидается в следующем сезоне. Подведем предварительные итоги на американском и российском рынках.

Сколько в штуках

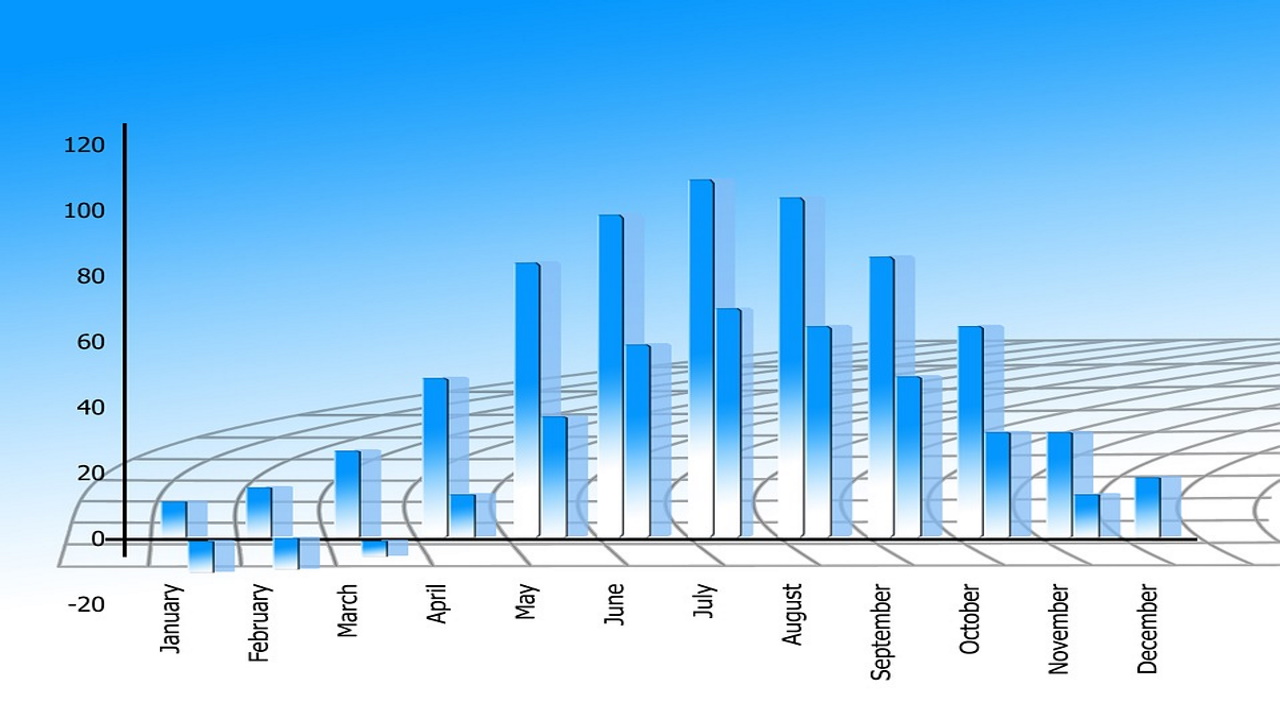

Фондовый рынок переживает самый массовый приход новых компаний за всю историю. С января по июнь на площадках США прошло 576 IPO, это в среднем около 5 размещений за каждую торговую сессию.

Для сравнения, всего с начала века в Америке разместилось 5271 компания. Это всего по 245 в год, по 20 в месяц, или по одной за каждый торговый день. Иначе говоря, сейчас мы наблюдаем активность IPO впятеро выше обычного.

За 2020 г. в США прошло 480 первичных размещений. Это вдвое больше, чем годом ранее и почти на четверть выше предыдущего абсолютного рекорда, который был зафиксирован в 2000 г. В этом году, помимо уже разместившихся, на биржу готовятся выйти еще как минимум 360 новых компаний.

Сколько заработали инвесторы в 2020 г.

В прошлом году самыми крупными по объему IPO стали Snowflake, Airbnb и DoorDash, которым удалось привлечь $3,9 млрд, $3,5 млрд и $3,3 млрд соответственно. На сегодняшний день первая бумага в плюсе на 101,5%, вторая — на 125,2%, третья — на 74,8%.

Но это не самые доходные IPO 2020 г. В лидерах роста — акции небольших биотехов и облачных сервисов, которым со старта торгов удалось прибавить по 500-700%. Худшие бумаги прошлого года сейчас в просадке, теряя от 70% до 80%.

Средний рост акций на закрытии первого торгового дня составил около 32%. Что любопытно, за последующие дни и недели средний результат особо не изменился. Бумаги, вышедшие на IPO в 2020 г., после всех взлетов и падений на начало июля 2021 г. так и показывают суммарный прирост около 32%.

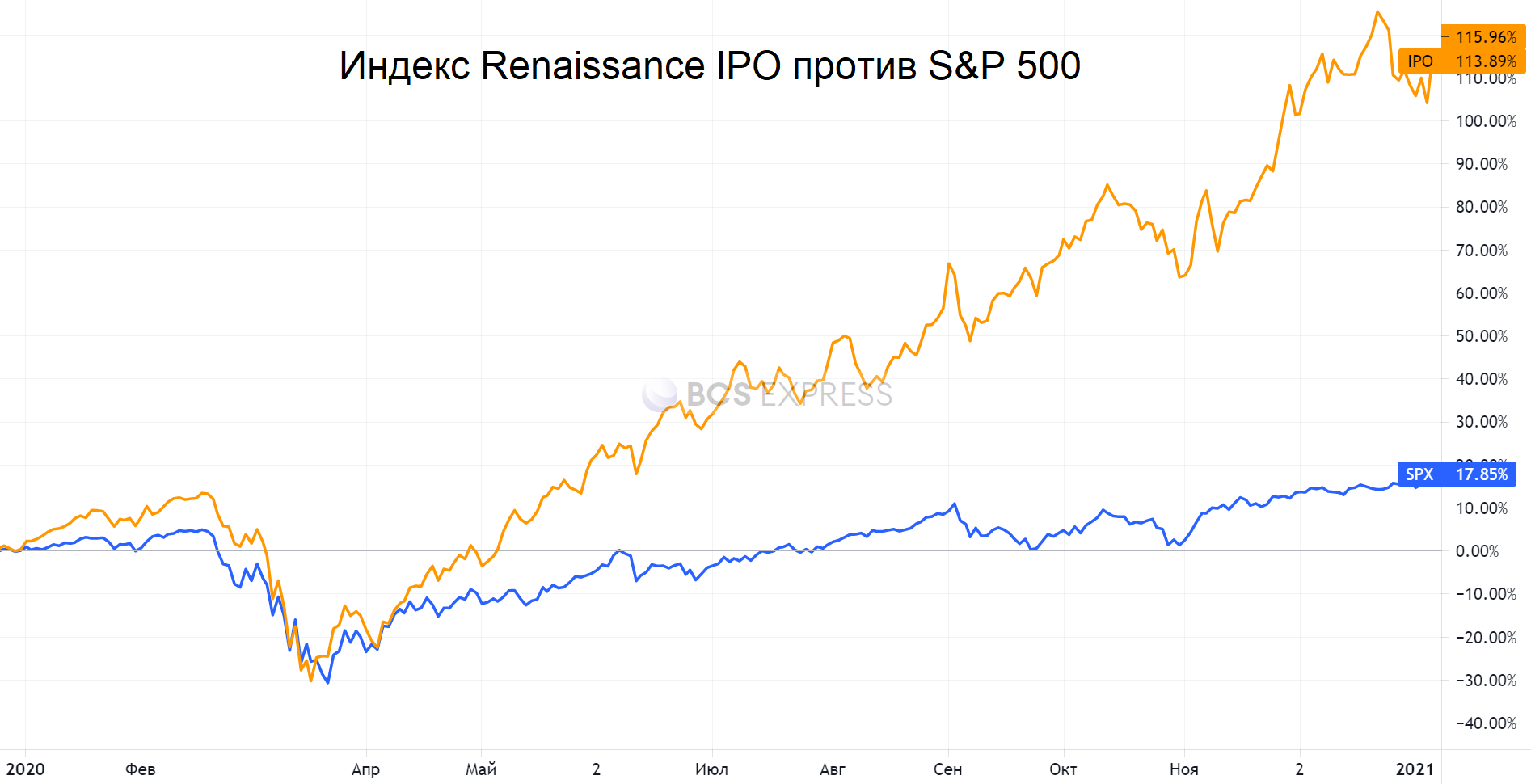

Это хуже, чем динамика индекса Renaissance IPO, который следует консервативной стратегии «купил и держи». В индекс добавляются все недавние IPO, разместившиеся в срок до 8 дней, которые затем продают в течение 2 лет, то есть в нем до сих пор «новички» 2019 г. Главный бенчмарк рынка IPO за 2020 г. вырос более чем на 100%, опередив S&P 500 почти в 7 раз.

Как идут дела в этом году

С начала года Renaissance IPO показывает убыток около 4% против прироста S&P 500 более чем на 16%. В среднем те 576 компании, которые провели размещения с января по июнь, то есть с учетом самых мелких эмитентов, дают прирост на 7,4%.

Среди самых крупных классических IPO этого года стоит отметить: Affirm (+37,5%), Qualtrics (+27,5%), Bumble (+34%), Coursera (+19,9%). В сегменте прямого листинга (без выпуска новых акций) отличилась Roblox, которая в плюсе на 100%. Гораздо меньше повезло инвесторам Coinbase (+1,3%).

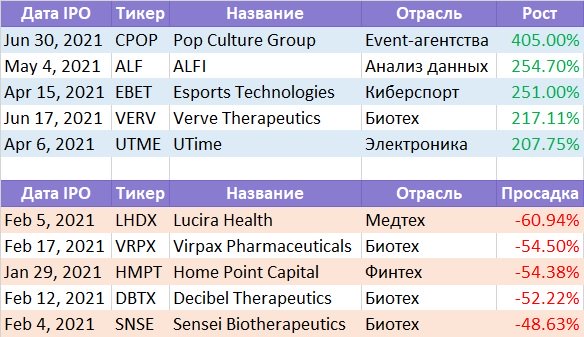

Разброс по динамике в этом году такой же широкий, каким он был год назад. Компании-лидеры позволили инвесторам заработать сотни процентов, аутсайдеры принесли потери до половины вложенного капитала. Топ-5 лучших и худших бумаг представлены в таблице.

Что в России

Отечественные эмитенты пока притормозили с активностью. С начала этого года было всего два размещения: Fix Price и Segezha Group. Московская биржа готовится принять еще 10 новых эмитентов во втором полугодии, что позволит ей перебить результат предыдущего 2020 г., когда листинг прошло 9 бумаг.

Fix Price размещалась по цене 717,6 руб. за штуку и сейчас стоит 642,8 руб., что дает текущий убыток в размере более 10%. Segezha Group стартовала с 8 рублей, а сегодня за нее дают на рынке 7,67. Бумага в минусе на 4%.

Классических IPO в прошлом году было два: ГК Самолет и Совкомфлот. Первая по динамике могла бы потягаться с лучшими западными фишками: +76% с начала торгов. Совкомфлот так и не смог выплыть после неудачного выхода на биржу. Бумаги теряют на сегодняшний день 10,5%. Полный перечень прошлогодних новичков — в статье "Кто появился на Московской бирже в 2020".

Выводы

Ажиотаж в сегмент IPO идет по нарастающей, но по большей части не выходит за пределы рынка США. Число эмитентов и объемы привлечения обновляют исторические максимумы, однако средняя доходность первичных бумаг становится все скромнее и в отдельные месяцы уходит в минус.

Лидерами по динамике становятся малоизвестные фишки из узких сегментов, однако те, кто входили в самые крупные и известные IPO по-прежнему могут неплохо заработать. Среди акций, торгуемых на бирже СПб, стоит отметить Airbnb и DoorDash, разместившихся в прошлом году, а также Qualtrics, Coursera, Coinbase, стартовавшие на биржах США в этом году.

БКС Мир инвестиций

Публикация на тему Лучшие и худшие IPO последних месяцев собрала в себе максимум полезной информации, которая представлена удобочитаемым текстом и легка в восприятии. Будьте в курсе новостей финансовых рынков и аналитики. Совместите приятное с полезным, проведите Ваше время с нашим порталом новостей.

Система навигации сайта позволяет на интуитивном уровне ориентироваться среди многочисленных статей. Сайт регулярно обновляется, не пропустите самые важные новости!

Финби.ру

Финби.ру

ФинБи

ФинБи